50代の平均貯蓄額はいくら?老後資金の準備方法も解説【2025年最新版】

50代になると、一般的に子育てが落ち着いて退職が近づくため、老後生活を強く意識し始める方は少なくありません。

そのため「このままの貯蓄で老後生活は大丈夫なのだろうか」「同世代の人はどれだけ貯蓄をしているのだろうか」と気になる方は多いのではないでしょうか。

そこで今回は、50代の平均貯蓄額や老後資金の準備方法などを解説します。

50代の金融資産保有状況

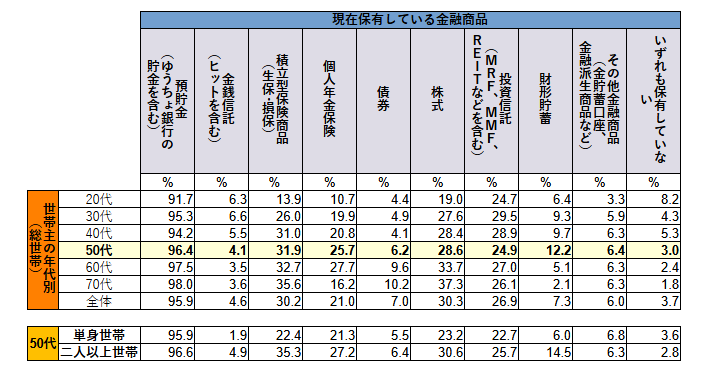

※出典:金融広報中央委員「家計の金融行動に関する世論調査」令和5年(2023年)

50代の金融資産保有割合は、預貯金の96.4%が最多で、次いで積立型保険商品31.9%、株式28.6%となっています。

50代は子育ても落ち着いてくる方が増え、老後の生活資金や病気・災害等への備えを目的とした、金融資産保有に移行したと考えられます。

50代の平均貯蓄額はいくら?

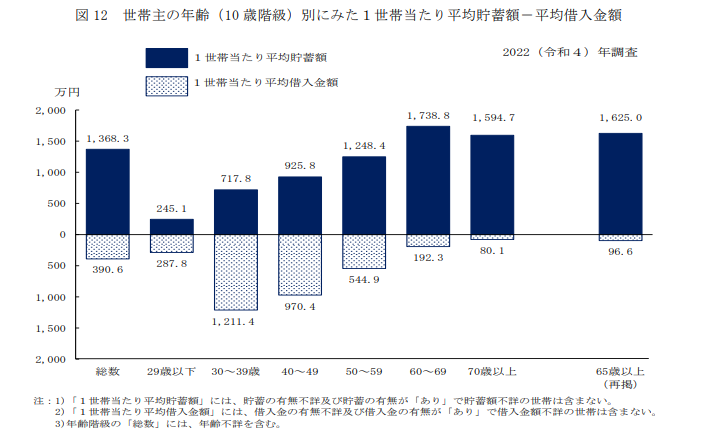

※出典:厚生労働省「2022年国民生活基礎調査の概況」II 各種世帯の所得等の状況

50代の平均貯蓄額や平均借入額を、厚生労働省の「国民生活基礎調査の概況」をもとに解説していきます。

まず50代の平均貯蓄額は、1,248.4万円という結果でした。 20代の平均貯蓄額は245.1万円、30代は717.8万円、40代は925.8万円ですので、50代はほかの年代と比較して平均貯蓄額が非常に多いことがわかります。

次に50代の平均借入額は、544.9万円です。 30代と40代の平均借入額は、どちらも900万円を超えていました。30代と40代の借入額が多い理由は、住宅ローンであると考えられるため、50代は住宅ローンの返済がある程度進んでいると推察できます。

50代の貯蓄額の中央値

調査によると50代の平均貯蓄額は、1,000万円を超えていますが「1,000万円も貯金はない」と感じた方は多いのではないでしょうか。

平均値は、一部の極端な数値が結果に大きく影響することがあります。例えば、貯蓄額が1億円以上ある人が集計に含まれていた場合、平均貯蓄額は大きく増えてしまいます。

そこで貯蓄額の中央値を確認して、実態を考察してみましょう。中央値とは、データを小さい順に並べたとき、真ん中に位置する数値です。

国民生活基礎調査の概況のデータをみてみると、700万〜1,000万円のあいだに中央値があると考えられます。

また金融広報中央委員の調査によると、50代の金融資産保有額の中央値は、二人以上世帯が300万円である一方、単身世帯は80万円でした。世帯の構成によって、貯蓄額は大きく変わるようです。

※出典:金融広報中央委員会「家計の金融行動に関する世論調査」令和5年(2023年)単身世帯 2人以上世帯

50代が貯蓄をする目的

金融広報中央委員の調査によると、50代の方に金融資産の保有目的をたずねたところ「老後の生活費」と回答した割合が70.5%ともっとも多い結果となりました。次いで多かったのが、「病気や不時の災害への備え」の43.7%です。

※出典:金融広報中央委員会「家計の金融行動に関する世論調査」令和5年(2023年)18 金融資産の保有目的(金融資産保有世帯)二人以上世帯 ※アンケートは複数回答可

40代に同じ質問をしたところ、「老後の生活資金」と回答した人が57.9%ともっとも多く、「こどもの教育資金」の46.5%が、それに次いで多い結果となりました。

50代になると、子どもが独立をすることで心配ごとが1つ減る一方、自身や配偶者の老後生活が心配になってくるものです。教育費を捻出するのに精一杯であった方は、子どもが独立したあと老後資金を本格的に準備する必要があるでしょう。

老後資金はいくら貯めたら良い?

2019年6月には「老後2,000万円問題」が大きな話題となりました。これは、金融庁が作成した報告書に「老後生活を送るためには自助努力で2,000万円の金融資産が必要である」と記載されていたことが発端です。

しかし2,000万円という数値は、あくまで老後生活における平均支出額と平均収入額をもとに算出されたものに過ぎません。実際に準備すべき老後資金の額は、世帯の状況や希望する老後のライフスタイルなどで異なります。

60歳から90歳までの30年間で毎月5万円ほど取り崩した場合、1,800万円が必要。

→ 老後は2,000万円必要

というざっくりとした計算によるものですが、受け取れる年金額や持ち家か賃貸、自動車に乗る・乗らないなど人それぞれ状況が異なります。

年金だけで大丈夫な方もいれば、2,000万円以上必要な方もいらっしゃるわけです。

老後の支出

一般的に会社を定年退職する前後で、毎月の支出は大きく変わります。定年後は不要になる支出もあれば、必要になってくる支出もあるためです。

例えば退職後は、会社員時代に支払っていた交際費やスーツ・ワイシャツなどの被服代を支払う必要はありません。子どもが独立している場合は教育費、住宅ローンを完済している場合は、ローンの返済も不要です。

対して定年退職後は、新たな人付き合いが始まることで交際費が増えることがあります。新たな趣味や生きがいを見つけたことで、支出が増えることもあるでしょう。(お孫さんへのプレゼントなども大きい支出です。)

一方で定年退職後も、食費や光熱費などの生活費、生命保険料、通信費などは引き続きかかります。賃貸住宅に住んでいる場合は、退職後も家賃を支払っていかなければなりません。

またマンションに住んでいる場合は、管理費や修繕積立金などの支払いが必要でしょう。戸建て住宅に住んでいる場合は、リフォーム費用がかかる可能性があります。

老後資金を積み立てるときは、現在の毎月の支出をもとに、老後の支出を考えてみましょう。正確な金額を予測するのが難しい場合は、現在の生活費の7割程度が目安となります。

老後の収入

老後の主な収入源は、国から支給される「老齢年金」です。また退職時に勤務先から支給される退職金や企業年金も、貴重な老後資金となります。

自営業や専業主婦など、国民年金に加入していた人は、原則として65歳から「老齢基礎年金」を受給できます。会社員や公務員のように厚生年金に加入した期間がある人は、老齢基礎年金とあわせて「老齢厚生年金」の受給も可能です。

年金の加入記録や支給見込額は、1年に1度誕生月に届けられる「ねんきん定期便」や、日本年金機構のホームページからアクセスできる「ねんきんネット」で確認できます。

退職金や企業年金の支給額は、退職金規定で確認できるほか、総務課のような担当部署に問い合わせて確認することも可能です。

「50代で差がつく!定年後に備えるお金の7つのポイント」

50代は、定年やリタイアが現実的に視野に入り始める大切な時期。このタイミングでお金の計画をしっかり立てておくことで、定年後の生活が大きく変わります。以下に、50代で備えておきたいお金の準備をわかりやすく解説します。

1. 老後の生活費を具体的にシミュレーションする

継続雇用のタイミングや定年後の生活に必要な月々の費用を計算し、貯蓄目標を確認しよう。

収入減少や公的年金・企業年金だけで足りない部分を補うため、計画的に早い段階から貯蓄をして準備しましょう。

2. 資産運用のポートフォリオの見直し

50代後半からはリスクの高い投資から、元本確保型の商品や低リスクの資産(債券、個人向け国債、定期預金など)にシフトを考えても良い時期です。

資産運用のポートフォリオを見直し、老後に向けた資金を確保しましょう。

3. 住宅ローンを繰上返済

住宅ローン減税や教育資金など状況によって変わってきますが、定年後までに完済する為に繰上返済の計画を立てるのも良いでしょう。

4. 医療費と介護費用の準備

高額療養費制度の改正や医療・介護サービスの自己負担の増加が今度予想されます。自分や配偶者の健康リスクを考慮し、医療保険や介護保険を再確認しましょう。

50代くらいからは保険料が大きく上がってきますので、保険の見直しなどはしづらくなっていきます。

5. 親の介護や相続の話し合いを進める

親の介護が必要になる可能性を考え、ぼんやりとでも親・兄弟とそのような話題を話す機会を作っても良いですね。

また、相続などに関しても専門家に相談しながら準備を進めても良い時期です。

6. 退職時期に向けて貯蓄プランを立てる

今後の働き方や退職金の有無、住宅ローンの有無などに応じてプランは変わってきます。

一度自分自身の今後のライフプランを見つめなおし、準備しておきましょう。

7. 定年後の働き方をイメージしておく

退職後の収入を増やすため、再雇用やアルバイト、副業、起業などの選択肢が検討されます。

新たな収入源を作ることで、経済的な余裕が生まれますがそれまでの老後に向けた準備の仕方によって定年後の働き方は大きく変わってきます。

50代は「リタイア後の生活に向けた準備の最終段階」と言える時期です。

老後の生活費や健康リスクに備えながらも、今後の資産運用や支出計画を見直しましょう。

早い段階から一つずつ確実に取り組むことで、定年後も安心して暮らす為の基盤を築けます。

貯蓄や老後資金の悩みはファイナンシャルプランナーに相談しよう

老後の生活費や年金の見込額を、自分自身の力だけで把握するのは難しいかもしれません。

また老後資金の積立方法には、定期預金や個人年金保険、iDeCoなどさまざまな方法があり、それぞれの特徴を把握したうえで、自分自身にあった手段を選ぶ必要があります。

ファイナンシャルプランナーに相談することで、準備すべき老後の資金額や、最適と考えられる資金の準備方法がわかりやすくなります。弊社には、老後の資金計画に明るいファイナンシャルプランナーが在籍しておりますので、お気軽にご相談ください。

自分はどのような貯蓄方法が良いのか? 今の貯蓄方法は適正なのか?

今後のライフイベントを考慮した「ライフプラン相談」はこちらから詳細をご確認下さい。

年代別平均貯蓄額と中央値

- 20代の貯蓄額は平均でいくら?貯蓄の必要性もあわせて解説

- 30代の平均貯蓄額はいくら?まとまった資金が必要になるライフイベントも解説

- 40代の平均貯蓄額はいくら?貯蓄の必要性についても解説

- 50代の平均貯蓄額はいくら?老後資金の準備方法も解説

- 60代の平均貯蓄額はいくら?老後のお金の不安を解消する方法も解説

- 70代の平均貯蓄額はいくら?老後のお金の不安を解消する方法も解説

【初回相談 無料】お金の悩み・疑問を解決します

【オンラインでの面談も可能です(全国対応)】