60代の平均貯蓄額はいくら?老後のお金の不安を解消する方法も解説【2025年最新版】

60代は、一般的に定年退職を迎えて老後生活が始まる年代です。多くの方が給与収入から年金収入へと移行し、世帯収入は低下します。

60代は、一般的に定年退職を迎えて老後生活が始まる年代です。多くの方が給与収入から年金収入へと移行し、世帯収入は低下します。

では、60代の方は老後生活に備えていくらほど貯蓄をしているのでしょうか?今回は、60代の平均貯蓄額や生活費の平均をご紹介します。

60代の金融資産保有状況

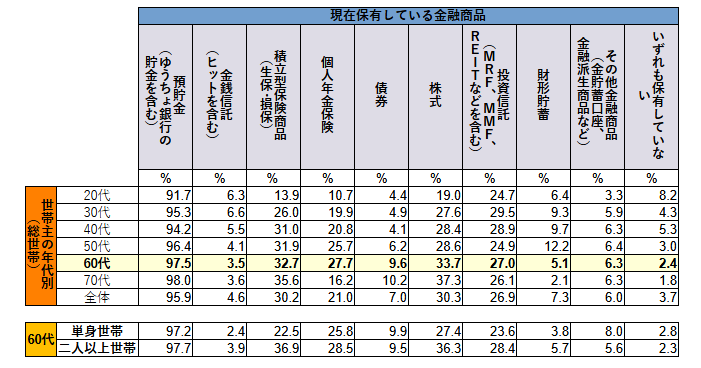

※出典:金融広報中央委員「家計の金融行動に関する世論調査」令和5年(2023年)

60代の金融資産保有割合は、預貯金の97.5%が最多で、次いで株式33.7%、積立型保険商品32.7%となっています。

60代は、老後の生活資金や病気・災害等への備え、子孫へ遺産を残す事を目的とした、金融資産保有に移行していることがうかがえます。

株式や債券の保有率が20~50代と比較すると高まっている事がわかります。

60代の平均貯蓄額

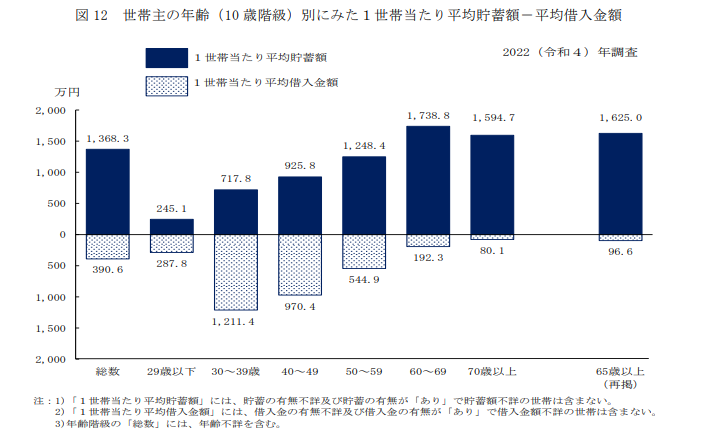

※出典:厚生労働省「2022年国民生活基礎調査の概況」II 各種世帯の所得等の状況

※出典:厚生労働省「2022年国民生活基礎調査の概況」II 各種世帯の所得等の状況

厚生労働省の調査によると、60代の平均貯蓄額は一世帯当たり1,738.8万円です。50代の平均貯蓄額が1,248.4万円、70歳以上は1,594.7万円を上回り、60代の平均貯蓄額がもっとも高い結果となりました。

また、60代の平均借入額は192.3万円であり、40代の970.4万円、50代の544.9万円と比較して大幅に減少しています。

60代の貯蓄額の中央値

中央値とは、データを小さい順に並べたとき、おおよそ真ん中に位置する値のことです。

平均値は、一部の極端な数値の影響を受けることで実態と乖離することがあります。そこでより実態に近い数値を把握したいときは、中央値の確認が有効であるといわれています。

金融中央広報委員会の調査によると、60歳代が保有する金融資産保有額の中央値は以下の通りです。

-

二人以上世帯:700万円

-

単身世帯:210万円

※出典:金融中央広報委員会「家計の金融行動に関する世論調査」令和5年(2023年)単身世帯 二人世帯以上

調査結果をみると、家族構成にかかわらず金融資産保有額が1,000万円以内である世帯が多いようです。また、二人以上世帯が保有する金融資産保有額は単身世帯の約3倍です。

60歳代以降の家計の収支

次に、60歳代におけるひと月あたりの支出や収入をみていきましょう。総務省の調査によると、2023年の高齢無職世帯の家計収支は以下の通りです。

|

高齢夫婦無職世帯 |

高齢単身無職世帯 |

|

|

可処分所得 |

213,042円 |

114,663円 |

|

消費支出 |

250,959円 |

145,430円 |

|

不足分 |

37,917円 |

30,767円 |

※出典:総務省統計局「家計調査年報(家計収支編)2023年(令和5年)」

※高齢夫婦無職世帯とは、夫65歳以上、妻60歳以上である世帯

※高齢単身無職世帯とは、60歳以上の無職世帯

上記の結果には、70代以降のデータも含まれていますが、老後生活の平均支出から平均収入を差し引くと3万円以上の赤字が発生していることがわかります。

一方で新型コロナウイルス感染症の影響下にあった2020年度の調査をみると、夫婦高齢者無職世帯は1,111円の黒字、高齢単身世帯は7,523円の赤字でした。

※出典:総務省統計局「家計調査年報(家計収支編)2020年(令和2年)」

老後生活における家計の収支は、世帯によって大きく異なります。老後資金を準備するときは、老後生活を迎えたあとご自身の世帯における支出と収入が、それぞれいくらになるのかを計算することが大切です。

老後のお金への不安はどう対処する?

老後資金の準備はできるだけ早く始めるのが望ましいですが、老後生活が近づいていても諦める必要はありません。ここでは、老後生活におけるお金の不安の解消方法を2つご紹介します。

老後も働けるまで働く

定年退職をしたあと、年金生活に移行するのではなく働き続けて収入を得るのも方法です。

総務省の調査によると65歳以上の就業者数は、2013年の637万人から2023年には914万人となり約43%も増加しています。

※出典:総務省統計局「労働力調査(基本集計)2023年(令和5年)平均結果」

一方で65歳以上の人口については、2014年の3,300万人であったのに対し、2024年は3,625万人と約10%の上昇であるため、働く選択をする高齢者が増えているといえます。

※出典:総務省「高齢者の人口」

厚生年金に加入できれば、保険料を納めることで受給額を増やせるでしょう。また退職後に収入を得る代わりに、年金の受け取りを遅らせるのも方法です。

65歳以上になると受給できる「老齢年金」は、受取開始の年齢を遅らせると年金額に所定の割増率が適用されます。2022年4月からは、老齢年金を繰り下げ受給できる年齢が最大75歳に延長され、割増率は最大84%まで増えました。

60代で後悔しない!老後のお金を守るための7つの準備

60代は定年退職を迎えたり、年金生活が始まったりする人生の大きな転機の時期です。

この段階でしっかりとお金の準備をしておくことで、安心して余生を楽しむことができます。

以下に、60代で意識すべきお金のポイントをわかりやすく解説します。

1. 毎月の生活費を把握し支出を最適化

定年後は現役の頃と比べると大きく収入が落ちます。

定年後の収入(年金・退職金)に合わせて、早めに生活費を見直していきましょう。

固定費(住宅費、保険料、通信費)を削減し、無理のない収支を意識する事が大切です。

生活費をいきなり落とすのはなかなか難しいものです。

2. 医療費や介護費用の備えを強化

年齢とともに増加する医療費や介護費用に早めに備えましょう。

保険や預貯金でカバーする部分ですが、あらかじめ公的介護保険のサービス内容や費用負担などを確認してイメージをしておくと良いでしょう。

3. 資産運用の見直しと安定化

元本保証の商品や低リスクの運用に徐々に資産をシフトし、リスクを抑えていきましょう。

必要以上に大きなリスクを取りすぎると、老後の取り崩しに影響してきます。

4.退職金受け取り方について考える

退職金の受け取り方で課税される税金は大きく異なります。

事前に退職後のプランを考えておくと安心です。

→ 退職金を上手に受け取る方法とは?課税の違いや選び方を解説

→ 退職金を2カ所以上から受け取るときの注意点とは?

5. 相続の準備を始める

相続に関して考える必要がある方は、相続税の負担を減らす対策が有効となります。

生前贈与や不動産・生命保険の活用などを検討しましょう。

また相続人が複数いる場合は、争族にならないように専門家に相談しながら、相続トラブルを防ぐ具体的な対策を講じておくのが良いです。

6. 住まいの見直し

現在の住居が老後生活に適しているか見つめなおしてみましょう(バリアフリーや利便性など)。

老後生活に入ってからの住居変更は現役の頃よりは選択肢の幅が小さくなります。

7. 老後の趣味や交友関係を意識する

心豊かな老後生活のために、趣味などに使う資金を事前に確保したり、交友関係を広げておきましょう。

健康維持や生きがいづくりにお金をかけることで健康寿命が延び、それは充実した老後生活に繋がります。

60代は「老後の暮らしを安定させる最終準備」の時期でもあります。

収入と支出のバランスを取りながら、医療費や介護費用などの備えをしっかり行いましょう。

事前に無理なく楽しい生活を送るための計画を立て、豊かなセカンドライフの実現を目指したいところですね!

iDeCoや新NISAなどで資産形成をする

預貯金だけでなく、iDeCoや新NISAなどさまざまな方法で資産を形成していくことも、老後生活におけるお金の不安を解消するうえで大切なことです。

iDeCoは、掛け金を支払って投資信託や保険などを購入し、自分自身で老後の年金を積み立てる制度です。2022年5月からは、iDeCoに加入できる年齢が拡大され、国民年金や厚生年金に加入していれば60歳以降も加入できるようになりました。

また、NISAでは18歳以上であれば利用が可能です。2024年1月から、新NISA制度が始まりました。これまでは、「一般NISA」と「つみたてNISA」の2種類があり、どちらかを選択しなければなりませんでした。

新NISA制度では、それらが1本化され、「つみたて投資枠」「成長投資枠」になり、両枠併用可能・年間投資枠の拡大・非課税保有期間が無制限になりました。

年金を受け取る前後の資産形成としては、増やしながら取り崩す事を意識しましょう。

収入が限られている場合は、リスク許容度は低めにするのがベターです。

自分はどのような貯蓄方法が良いのか? 今の貯蓄方法は適正なのか?

今後のライフイベントを考慮した「ライフプラン相談」はこちらから詳細をご確認下さい。

他にも、持ち家に住んでいる方は、自宅を担保にお金を借り入れる「リバースモーゲージ」を利用して資金を調達する方法もあります。

さまざまな手段のなかから、ご自身に合った方法を選ぶことで、老後生活のお金の不安は解消されやすくなるでしょう。

年代別平均貯蓄額と中央値

- 20代の貯蓄額は平均でいくら?貯蓄の必要性もあわせて解説

- 30代の平均貯蓄額はいくら?まとまった資金が必要になるライフイベントも解説

- 40代の平均貯蓄額はいくら?貯蓄の必要性についても解説

- 50代の平均貯蓄額はいくら?老後資金の準備方法も解説

- 60代の平均貯蓄額はいくら?老後のお金の不安を解消する方法も解説

- 70代の平均貯蓄額はいくら?老後のお金の不安を解消する方法も解説

【初回相談 無料】お金の悩み・疑問を解決します

【オンラインでの面談も可能です(全国対応)】